市場動態

全球資產齊飛,加密貨幣卻獨自蕭條

眼見全球資產普遍上漲的共振行情,美股三大指數接連走高,標普漲勢兇猛;黃金、白銀、銅等大宗商品近期更是紛紛刷新紀錄,尤其白銀價格有如山寨幣般短短兩個月飆漲 50% 。然而,在這樣的全球牛市背景下,比特幣與加密貨幣市場卻表現分化,成為唯一在下跌及震盪的資產,山寨幣更不用提,在本質是賭場的世界中,賭客已紛紛離桌。

比特幣近日不只於整數關卡 90,000 美元受壓下跌,在缺乏明顯利空的情況下仍持續下行,最低一度跌破 87,000美元。根據 QCP Capital 的分析師指出較為合理解釋為這波下跌並非單純由宏觀消息引發,而是年底稅損賣壓與槓桿撤退 的共同作用——許多投資者為了在帳面上實現損失以抵扣稅負,開始在高位附近執行虧損減碼,而在流動性偏低的聖誕假期交易時段,此類賣壓更被放大,導致價格向下滑落。

山寨幣的表現比比特幣更弱,在這次下跌中普遍出現破位與新低,顯示資金已大規模撤離高風險資產。這與近期機構資金動向一致:ETF 出現連續資金外流,市場避險情緒升溫,外部資金不再積極追高,而是更多考慮減少風險敞口。微策略也在本週暫停增持比特幣、改為增持現金,凸顯在行情不明朗下,機構資金轉向防禦,優先應對債務與風險,反映市場進入觀望與資金保守階段。

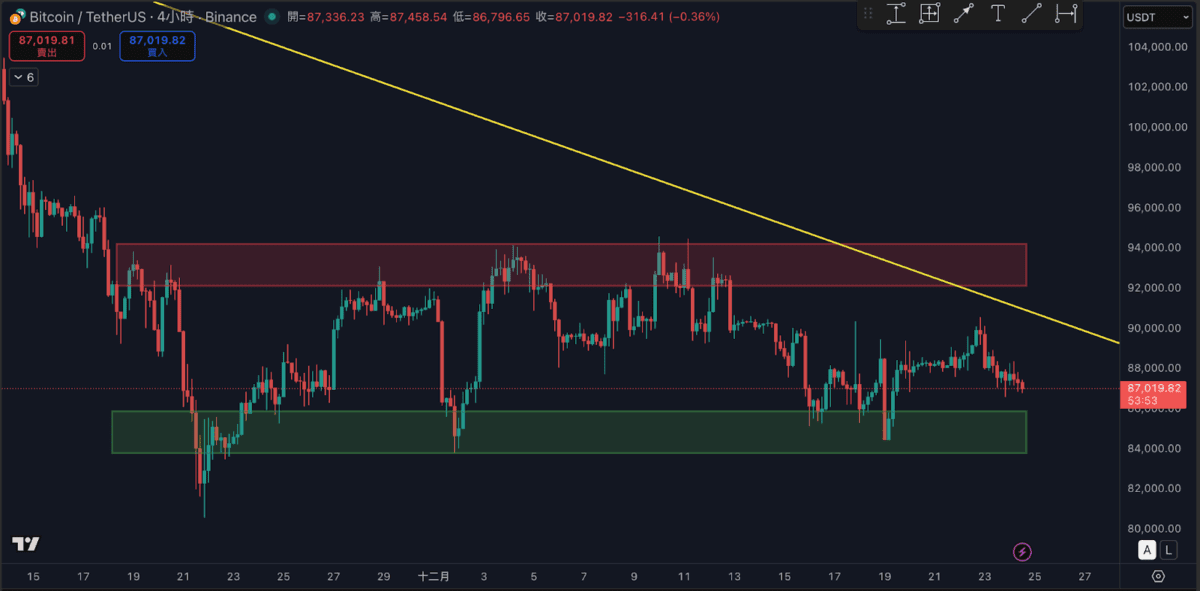

技術面來看,比特幣目前仍維持在區間震盪格局中,技術面呈現多重壓力疊加的壓抑走勢。從 4 小時 K 線圖觀察,長期下降趨勢線仍未被有效突破,反彈屢次受阻於 92,000–94,000 美元壓力帶,該區域已三度出現插針回落。同時,84,000–86,000 美元的支撐區表現穩健,短期內多頭仍有一定防守力道,操作上仍偏向高拋低收策略為主。

期權到期在即,比特幣短線波動升溫

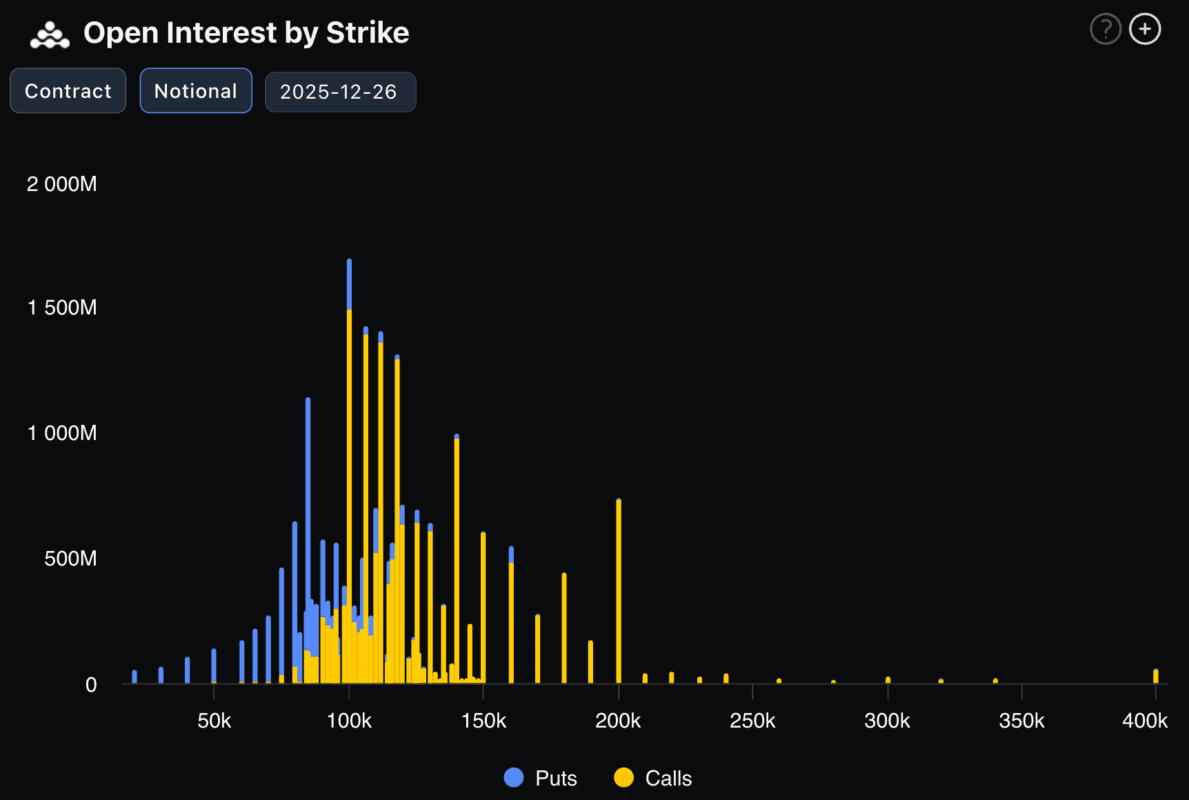

比特幣近期在 85,000 至 90,000 美元區間來回震盪,市場正接近本週五一筆規模創紀錄的約 285 億美元比特幣與以太幣期權到期。由於到期金額龐大,短線行情出現波動的機率正在提高,但多位市場人士指出,這類波動更可能屬於技術性變化,而非多空趨勢的明確轉折。

加密期權交易所 Deribit 首席商務長 Jean-David Pequignot 表示,此次年底的期權到期反映市場結構正在轉變,機構投資人參與度提升,使期權市場對短期價格的影響更加明顯。他指出,目前市場關注的理論價格水準在 96,000 美元,該位置被視為期權賣方較有利的結算區間。

不過,從實際盤面來看,90,000 美元上方累積了大量看漲期權部位,使價格一旦接近該水準,容易遇到賣壓,短期內突破難度提高。這也意味著,即便市場中仍存在對後市偏樂觀的聲音,短線走勢仍可能受到結算因素限制。

下方方面,85,000 美元附近存在一定數量的賣權部位,為價格提供初步支撐,但這類配置更多反映的是投資人提前避險,而非對市場即將大跌的押注。整體而言,市場情緒偏向謹慎,而非恐慌。

新加坡加密交易機構 QCP 亦指出,隨著大量期權集中到期,市場對消息與資金流動的反應變得更加敏感,短時間內可能出現較大的價格波動。雖然近期看跌部位已有所減少,但 10 萬美元價位的看漲期權仍持續存在,顯示投資人對年底行情仍保留有限的樂觀期待。

此外,隨著美國進入聖誕假期,市場資金近期更傾向於將避險部位延後至明年,本週市場流動性勢必也會大幅減弱。綜合來看,隨著期權到期日逼近,比特幣短線波動放大的可能性正在上升,但這類波動未必代表趨勢即將改變,較可能是結算因素所致的短線價格快速拉升或回落。投資人真正值得關注的中期方向,仍有待一月份重新定價確認。

幣安跟單解析

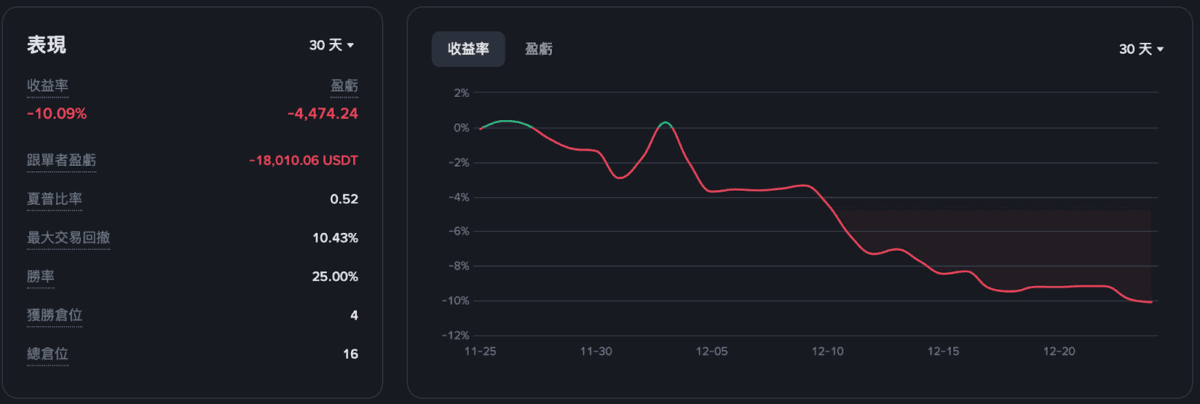

GTRadar – BULL

跟單連結

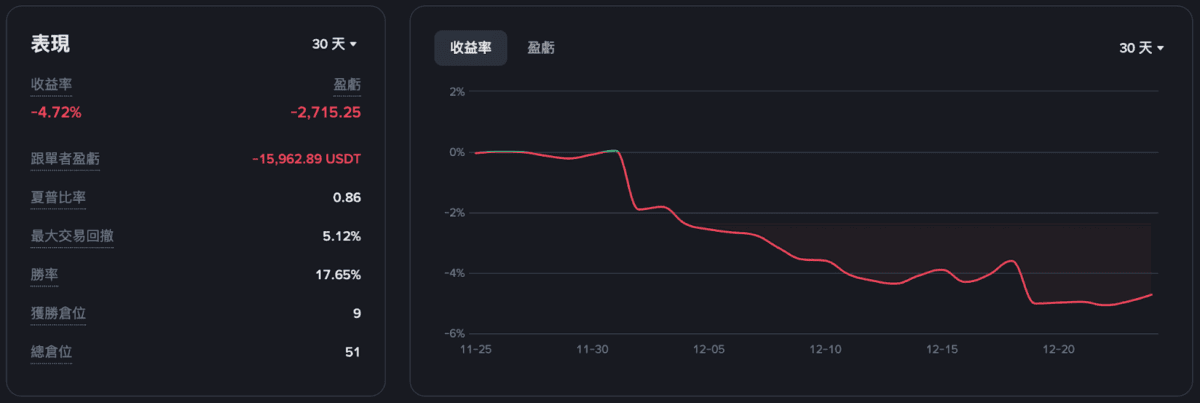

GTRadar – 平衡

跟單連結

- 『 GTRadar – BULL 』及 『 GTRadar – 平衡 』收益率在近 7 天收益率分別為 -0.88% 及 -0.68% ,近 30 天收益率分別為 -10.09% 及 -4.72%。

- 目前『 GTRadar – BULL 』持淨多倉約 15% 以 BTC、BNB 為主。

- 目前『 GTRadar – 平衡 』 持淨空倉約 10% 以 ETH、ETC 為主。

- 常更換投資組合的跟單者長期收益反而不如持續跟單一組的跟單者,不要因為短期回撤就輕易結束跟單,從曲線圖上來看反而回撤是開始跟單的好時機,進進出出反而使收益率大幅降低。

焦點新聞

知情人士:幣安考慮重新布局美國市場,評估 Binance.US 重啟方案

彭博社引述知情人士報導,加密貨幣交易所幣安(Binance)正在評估重返美國市場的可能性。其共同創辦人趙長鵬(CZ)將美國視為加密產業未來的核心,因而也在某種程度上暗示,美國同樣是幣安未來發展的關鍵所在。

Coinbase 正式進軍股票交易與預測市場,全力打造「一站式金融平台」

美國最大加密貨幣交易所 Coinbase 正式啟動近年來規模最大的產品擴張行動,業務版圖不再侷限於加密資產,而是全面橫跨股票、預測市場、衍生品、去中心化交易與支付基礎設施,朝「一站式金融平台」目標邁進。

德意志銀行首度給予 Coinbase 買入評級

德意志銀行(Deutsche Bank)近日首度對加密貨幣交易所 Coinbase 給予「買入」評級,並設定目標價 340 美元,較目前股價水準隱含約 40% 的上行空間。該行看好 Coinbase 持續推進其「一站式交易平台」戰略,並認為相關布局正從概念階段逐步走向實際落地。

貴金屬領跑「貨幣貶值交易」,數位黃金敘事失靈?

比特幣挑戰 90,000 美元關卡再度失敗並快速回落的走勢,似乎讓市場認清了,在當前這一輪「貨幣貶值交易」中,真正跑在最前面的資產仍是黃金與白銀,而非被視為「數位黃金」的比特幣。

摩根大通列三大理由示警:穩定幣市場難達兆美元規模

摩根大通分析師重申,他們不認為穩定幣市場能在未來幾年內擴張至上兆美元等級,並強調穩定幣成長速度仍將大致與整體加密貨幣市場同步,而非遠超其上。

美參議院確認 Michael Selig 出任 CFTC 主席,加密監管權責逐步確立

美國參議院以 53 票對 43 票通過程序性投票,推進川普提名的 Michael Selig 出任商品期貨交易委員會(CFTC)主席。政府官員與產業領袖普遍對 Selig 獲得確認表示歡迎,並期待他能為數位資產帶來更明確的監管方向。

Tether CEO 示警:AI 泡沫或成比特幣 2026 最大風險

全球最大穩定幣 USDT 發行商 Tether 執行長 Paolo Ardoino 近日警告,若當前人工智慧(AI)投資熱潮最終演變為泡沫,恐在 2026 年對比特幣價格造成衝擊。

Arthur Hayes 預測日圓續貶、比特幣上看百萬美元

BitMEX 聯合創辦人 Arthur Hayes 本週恢復多頭立場,其引用該央行的貨幣政策會議(MPM)決議摘要表示:「不要與日本央行對抗:負實際利率是其明確的政策。」意指日本仍將繼續維持寬鬆路線。此外,Arthur Hayes 補充表示,日圓兌美元匯率將貶至 200,而作為風險資產的比特幣將大漲突破百萬美金。

Pump.fun、Solana 與 Jito 遭告,吹哨者曝光 5,000 則內部訊息

一宗正在紐約南區聯邦法院審理的集體訴訟,近日獲法官同意加入新的關鍵證據——超過 5,000 則據稱來自內部的聊天紀錄,原告主張這些訊息顯示 Pump.fun、Solana Labs 與 MEV 基礎設施供應商 Jito 之間,存在協調操縱代幣發行與交易排序的行為。

富達分析師:比特幣恐仍遵循四年週期規律,2026 年進入「休整年」

最近市場上開始流行一種看法,認為比特幣的四年週期規律及其必然出現的漲跌模式已經不合時宜。然而,大型資產管理公司富達(Fidelity)的一名高管指出,截至目前為止,本輪比特幣的走勢仍吻合四年週期模式,而當前的空頭行情可能會延續到 2026 年。

Metaplanet 調整資本結構,支撐比特幣財庫策略布局

日本比特幣財庫公司 Metaplanet 週一在臨時股東會上通過資本結構改革提案,使其得以透過向機構投資人發行配息型特別股來籌集資金。這些提案的通過象徵 Metaplanet 正告別單純透過稀釋股權來追求成長的模式,轉向較為傳統的資本市場作法,讓能產生收益的證券與以比特幣為核心的資產負債表策略並行。

Ray Dalio:比特幣不太可能被央行及多數機構大量持有,吸引力仍不及黃金

橋水基金(Bridgewater Associates)創辦人 Ray Dalio 在近日受訪時表示,自己雖然持有少量比特幣,但仍認為比特幣存在一些問題,不具備吸引各國央行持有的條件,他自己更偏好黃金。

285 億鎂期權到期在即,比特幣持續卡關震盪

近期比特幣價格在 85,000 至 90,000 美元區間內震盪,正值本週五即將迎來一筆創紀錄的 285 億美元比特幣與以太幣期權到期。該筆到期規模占 Deribit 目前 522 億美元未平倉合約的一半以上。

BitMine 以太幣總持倉突破 400 萬顆、ETHZilla 選擇出貨應對財務壓力

在加密市場近期自高點回落、資產價格波動加劇之際,以「以太幣儲備策略」聞名的上市公司,正出現明顯分化。一方面,由 Fundstrat 研究主管 Thomas Lee 掌舵的 BitMine Immersion Technologies(BMNR) 持續逆勢增持以太幣;另一方面,上市公司 ETHZilla(ETHZ) 則選擇出售 ETH 儲備,以應付債務與資本結構壓力。

貝萊德將比特幣 ETF 列為 2025 重點投資主題

儘管比特幣(BTC)今年以來走勢下滑,但貝萊德仍將旗下的 iShares Bitcoin Trust(IBIT) 現貨比特幣 ETF,列為 2025 年三大投資主題之一。ETF Store 總裁表示,此舉反映了該機構對 BTC 長期配置的加碼押注。

知情人士:摩根大通評估向機構客戶提供加密貨幣交易服務

彭博社引述知情人士報導,隨著全球大型銀行持續加深對加密貨幣這一資產類別的參與,摩根大通正在考慮向其機構客戶提供加密貨幣交易服務。

微策略出售普通股籌資 7.4 億美元,暫停加碼比特幣、全數納入現金儲備

根據官方公告,比特幣儲備公司微策略(Strategy)上週透過出售普通股獲得 7.478 億美元淨收益,但該公司並未將資金用於買入比特幣,而是全數納入現金儲備以重新平衡資產配置。

2025 年代幣發行普遍失利:逾八成跌破首發估值、低 FDV 代幣相對表現較佳

加密研究與顧問公司 Memento Research 的數據顯示,在 2025 年發行的大多數代幣並未為早期買家帶來回報。相較之下,以較低完全稀釋估值(FDV)上市的代幣在整體表現上明顯優於那些以更高估值、聲量更大的競爭對手。

以上內容不構成任何金融投資建議,所有數據均來自 GT Radar 官網公告,每位用戶可能會因為進出場價格不同而有些微差距,並且過往表現不代表未來績效!

Source

您可能也會喜歡

比特幣在240億美元選擇權到期舒緩價格壓力後可望上漲

看跌的 Saylor 情緒暗示比特幣潛在觸底:報告