Як рейтингові агентства адаптуються до зростання цифрових активів

Розширення віртуальних активів спонукає кредитні рейтингові компанії досліджувати нові методи оцінювання та взаємодіяти з новими регуляторними рамками.

Однак це матиме незначний негайний вплив на традиційні кредитні рейтинги.

У спробі внести більше ясності та послідовності в цей сектор, що постійно змінюється, регуляторні органи розробляють нові правила.

До цих органів належать SEBI в Індії та MiCAR у Європейському Союзі.

Вплив віртуальних активів

Хоча це правда, що володіння криптовалютою безпосередньо не впливає на традиційний кредитний рейтинг, пов'язана з цим фінансова поведінка впливає.

Участь у волатильних криптовалютних ринках з використанням позичених коштів, таких як кредитні картки або особисті позики, може збільшити заборгованість та використання кредиту, що, якщо не керувати обережно, може негативно вплинути на кредитний рейтинг.

Нові ризики, такі як операційні труднощі, можливе шахрайство та вразливості кібербезпеки, виникають, коли традиційні фінансові установи взаємодіють з віртуальними активами.

Потенційний вплив цих ризиків та пов'язаної з ними регуляторної невизначеності на кредитоспроможність та стабільність банку оцінюється рейтинговими агентствами, такими як Fitch, Moody's та S&P Global.

При оцінці кредитоспроможності фізичних осіб та малих підприємств, особливо тих, хто не має формальної кредитної історії, традиційні кредитори та фірми кредитної інформації звертаються до "цифрових слідів", таких як історія онлайн-транзакцій, рейтинги електронної комерції та платежі за комунальні послуги.

Цей зсув зумовлений зростанням цифрових фінансів.

Оскільки віртуальні активи, децентралізовані фінанси (DeFi) та стейблкоїни не мають стандартизованих структур та історичних даних традиційних боргових інструментів, кредитні рейтингові агентства розробляють нові аналітичні рамки для оцінки унікальних ризиків, пов'язаних з цими активами.

Кредитні рейтингові агентства та регулювання

Для забезпечення захисту інвесторів та підтримки фінансової стабільності регуляторні органи працюють над встановленням чітких рекомендацій для ринку віртуальних активів.

Рейтингові агентства стикаються з підвищеним контролем з боку регуляторів, які прагнуть більшої прозорості щодо їхніх методологій оцінювання продуктів, пов'язаних з віртуальними активами, управління конфліктами інтересів та даних про ефективність, які вони надають.

З повною реалізацією, що відбувається поетапно протягом 2024 та 2026 років, Регламент ринків криптоактивів Європейського Союзу (MiCAR) створює всеосяжну правову базу для випуску та надання послуг, що стосуються криптоактивів.

В Індії, після того як необхідні правила будуть встановлені, цінні папери, пов'язані з віртуальними активами, повинні будуть відповідати суворим вимогам SEBI щодо розкриття інформації для емітентів боргових інструментів.

Через їх розподілений характер та широке використання по всьому світу, віртуальні активи підпадають під клаптикову систему правил, що ускладнює забезпечення послідовності та збільшує можливість регуляторного арбітражу.

Світ рішень та продуктів віртуальних активів, що швидко розвивається, ставить перед органами влади нові перешкоди, які вони сповнені рішучості подолати.

Рейтингові агентства служать важливими неупередженими оцінювачами на традиційних ринках і очікується, що вони виконуватимуть подібну роль для віртуальних активів, оскільки регуляторна ясність просувається, а ринок розвивається.

Що говорить Fitch

У дослідницькому документі, опублікованому 8 грудня, Fitch Ratings заявило, що банки в США стикаються з новими можливостями та загрозами від регулювання віртуальних активів.

За даними агентства, зростаюче використання віртуальних активів банками США покращує їхні пропозиції продуктів, що, в свою чергу, може підвищити комісійні, прибутки, операційну ефективність та обслуговування клієнтів.

Fitch заявило, що навіть у відносно низькоризикових сферах, таких як управління готівкою та довірчі та кастодіальні послуги, це збільшує ризики, пов'язані з репутацією, ліквідністю, операціями та відповідністю.

За останні роки регуляторне середовище Сполучених Штатів різко змінилося, щоб прийняти віртуальні активи.

Після тривалих обговорень під час адміністрації Байдена, банки США тепер можуть пропонувати послуги на основі блокчейну, зберігання криптовалюти та випуск стейблкоїнів без попереднього отримання дозволу.

Деякі з найпрестижніших банків світу нещодавно оголосили про проекти, пов'язані з віртуальними активами, включаючи JP Morgan Chase, Bank of America, Citigroup та Wells Fargo.

Ряд підприємств, пов'язаних з криптовалютою, подають заявки на отримання статусу федеральних довірчих банків.

Важливі висновки від Moody's

Переходячи від Fitch, Moody's також підкреслює вплив нових технологій, таких як ШІ та криптовалюта, у своєму нещодавньому кредитному огляді.

Провідні бенефіціари: постачальники технологій, галузі, що залежать від даних, такі як фінанси та охорона здоров'я, а також трудомісткі галузі, такі як логістика, які значно виграють від інтеграції ШІ.

Обмежений потенціал для зростання: галузі, що характеризуються тривалими термінами інвестицій, такі як виробництво та фармацевтика, ймовірно, зазнають мінімальних порушень або можливостей для просування.

Регіональні відмінності: варіації в інноваціях, витратах на енергію, регуляторних середовищах та доступності талантів створять непослідовні кредитні ризики на міжнародних ринках.

Співпраця з Chainlink та пропозиції рейтингів S&P

Продовжуючи з іншими великими агентствами, S&P Global Ratings надає ретельні індексні послуги для криптовалют, а також оцінки та аналітику для токенізованих активів та стейблкоїнів.

Для успіху на цьому новому ринку вони покладаються на свої перевірені аналітичні рамки та кредитні рейтинги.

Система оцінки стабільності популярних стейблкоїнів, таких як USDT та USDC, була створена S&P Global Ratings. У цих оцінках враховуються такі фактори, як якість активів, управління, відповідність нормативним вимогам, ліквідність та минула ефективність. Завдяки співпраці з Chainlink, SSA також можна отримати ончейн.

Різні токенізовані казначейські фонди та цифрові облігації, випущені на різних блокчейнах, були оцінені та отримали рейтинг від фірми.

Здається, що існує тенденція до використання стандартних методів фінансового оцінювання для фінансових послуг, побудованих на блокчейні. Система Sky, система децентралізованих фінансів (DeFi), була першою, хто отримав кредитний рейтинг від S&P Global Ratings у серпні 2025 року.

Не обмежуючись лише стейблкоїнами та токенізованими традиційними активами, вони продемонстрували свою взаємодію з нативними криптовалютними групами.

Дослідження та статті від S&P Global заглиблюються в різні теми, такі як вплив регулювання, операційні ризики в децентралізованих фінансах, прогрес у цифрових облігаціях та загальний розвиток ринку.

Широкий спектр криптовалютних індексів надається S&P DJI, унікальним сектором S&P Global.

Використовуючи такі показники, як ринкова капіталізація та ліквідність, ці індекси відстежують прогрес різних віртуальних активів, не включаючи токени конфіденційності та стейблкоїни.

Набір індексів S&P Digital Market включає загальний ринковий індекс, а також індекси Bitcoin та Ethereum. Токени та протоколи, побудовані на протоколі DeFi, можна оцінити за допомогою індексу S&P Cryptocurrency DeFi.

Інноваційна комбінація криптовалюти та акцій, пов'язаних з криптовалютою, дебютує в індексі S&P Digital Markets 50 наприкінці 2025 року.

Метою підходу S&P Global є покращення процесів прийняття рішень установами в рамках регуляторних рамок шляхом впровадження фінансових стандартів та ясності на ринку віртуальних активів.

В інших місцях

Подкаст

Децентралізація та конфіденційність: погляди від співзасновника TEN Protocol Каїса Манаї

У цьому епізоді Blockcast ведучий Такатоші Шібаяма спілкується з Каїсом Манаї, співзасновником TEN Protocol, щоб заглибитися в тонкощі конфіденційності блокчейну та децентралізації. Каїс ділиться своїм шляхом від відкриття Bitcoin у 2012 році до співзаснування TEN Protocol, проекту, зосередженого на інтеграції конфіденційності в рішення Layer 2 Ethereum.

Слухайте на blockcast.blockhead.co або на Spotify, Apple, Amazon Music або будь-якій основній подкаст-платформі.

Blockhead є медіа-партнером Consensus Hong Kong 2026. Читачі можуть заощадити 20% на квитках, використовуючи ексклюзивний код BLOCKDESK за цим посиланням.

Вам також може сподобатися

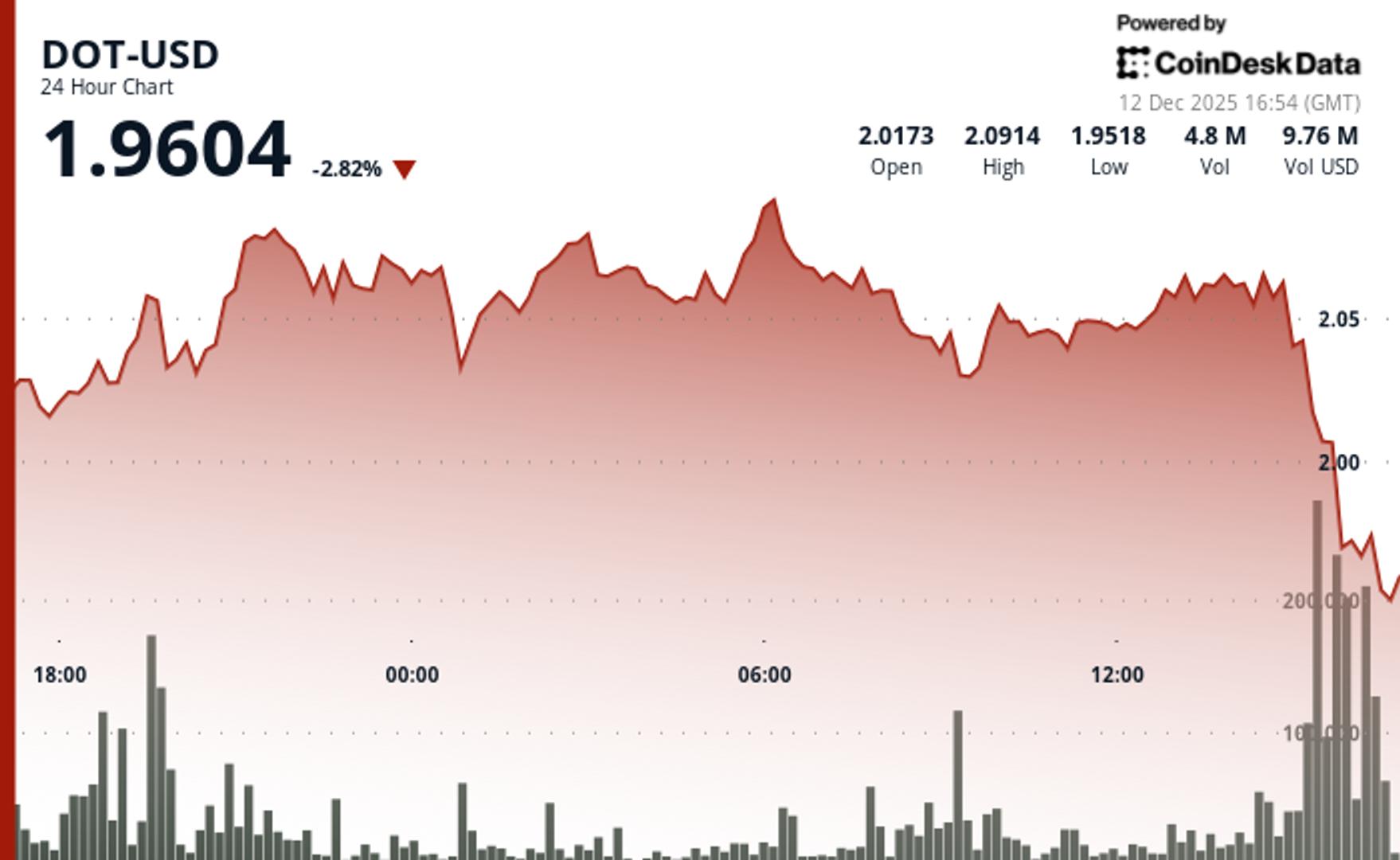

DOT падає на 2% після прориву ключової підтримки

Копіювати посиланняX (Twitter)LinkedInFacebookEmail

Гарлінгхаус з "величезною новиною" для Ripple: отримано схвалення Національного трастового банку